信用证中单据种类繁多,但业务流程中的主要环节大致相同。今天我们就以信用证中一项重要而又普遍的单据——汇票为例,从其使用环节来看信用证的操作流程。

首先,汇票是随着国际贸易的发展而产生的一种结算工具。

汇票(Bill of Exchange,Draft)是出票人签发,委托付款人在见票时或者在指定日期无条件支付确定的金额给收款人或者持票人的票据。

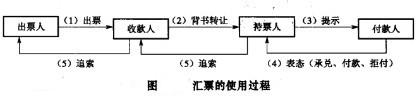

其次,从上图可以看出,汇票的主要当事人有以下6种。

A.出票人(DRAWER)。即签发汇票的人。在信用证和托收业务中,通常是出口商。

B.受票人(DRAWEE)。即汇票的付款人。在进出口业务中,通常是进口商或其指定的银行。

C.收款人(PAYEE)。即汇票规定的可收取票款的人,也称抬头人。在进出口业务中,若信用证没有特别指定,收款人通常是议付行或出口商。

D.背书人(ENDORSER)。收款人或持票人在汇票背面签字,将收款权力转让他人的人。

E.承兑人(ACCEPTOR)。远期汇票付款人办理了承兑手续,即成为了承兑人。在实际业务中,承兑人通常是开证申请人、开证行或其指定的付款银行。

F.持票人(HOLDER)。即指持有汇票、有权收款的人,是汇票的合法持有者。他是善意地支付了全部金额的对价,取得一张表面完整、合格的、不过期的票据的持票人。他未发现这张票据曾被退票,也未发现其前手在权利方面有任何缺陷。在信用证业务中,议付行押汇后就成为了持票人,可以向汇票的所有责任方要求付款。

最后,我们来详细看一下信用证的使用流程。

1.出票(ISSUE)

出票是出票人签发汇票并交付给收款人的行为。出票后,出票人即承担汇票承兑和付款的责任。如汇票遭到拒付,出票人应接受持票人的追索,清偿汇票金额、利息(从到期日起或提示付款日起至清偿日的利息)和有关费用(拒绝证书和发出拒付通知的费用)。出票包含了签字和交付两个动作。出票是主票据行为,其他行为都是以出票所开立的票据为基础,因此称为附属票据行为或从票据行为。

2.提示(PRESENTATION)

提示是收款人或持票人将汇票提交给付款人要求承兑或付款的行为,提示包括付款提示和承兑提示。

3.承兑(ACCEPTANCE)

承兑是远期汇票的付款人在汇票上签名确认,承诺于汇票到期时付款的行为。承兑包含两个动作。第一个动作是付款人在汇票正面写明“承兑(Accepted)”字样并签字,注明承兑日期(写明汇票的到期日)。第二个动作是指将承兑的汇票交还持票人。付款人一旦对汇票做承兑,即成为承兑人并以主债务人的地位承担汇票到期时付款的法律责任。承兑是对远期汇票而言的,即期汇票没有承兑。

4.背书(endorsement)

背书是指汇票的收款人或持票人在票据的背面记载有关的事项并签字。背书是把票据的权力转让给他人的行为,是记名汇票转让时的必要手续。背书包含两个动作,第一是在汇票背面背书,第二是把汇票交给被背书人。背书有三种形式:空白背书、特别背书、限制性背书。

(1)空白背书。它又称为不记名背书,背书人只在汇票背面签字,不写明被背书人。这是最常见的背书方式。

(2)特别背书。它包括记名背书、正式背书、完全背书,背书人除了在票据背面载明背书人的姓名及签章外,还应记载被背书人的名称。

(3)限制性背书。它是指背书人在票据背面对支付给被背书人的指示中带有限制性词语。此背书方式因没有流通性,在国际贸易结算中较少使用。

5.付款(Payment)

付款是指即期汇票的受票人和远期汇票的承兑人在接到付款提示时,向提示汇票的合法持票人足额付款。汇票所代表的债务债权关系即告终止。在付款时要注意两点:①付款必须是善意的;②付款人必须确认背书是连续的,只有连续的背书才能证明持票人的票据权利是合法的。

6.拒付

在汇票提示付款和提示承兑时,付款人拒绝付款或拒绝承兑的行为,均称拒付。另外,付款人避而不见、逃匿、死亡或宣告破产,以致持票人无法实现提示,也称拒付。

7.追索(Recourse)

汇票遭到拒付后,持票人有追索权,即有权向其前手(背书人、出票人)要求偿付汇票金额、利息和其他费用的权利。在追索前必须按规定做成拒绝证书和发出拒付通知,拒付证书是用以证明持票已进行提示而未获结果,由付款地公证机构出具,也可由付款人自行出具退票理由书,或有关的司法文书。拒付通知是用以通知前手关于拒付的事实,使其准备偿付并进行再追索。

行使追索权的三个条件是:必须在法定期限内提示汇票;必须在法定期限内发出退票通知;国外汇票遭到退票,必须在法定期限内做成拒绝证书。

8.保证

汇票责任当事人以外的第三者对汇票的部分或全部金额保证付款。一张汇票经过了保证就提高了汇票的信用。